米国トランプ大統領が鉄鋼・アルミ製品に関税賦課、自動車産業界に波紋広がる

米国自動車産業界で、共和党トランプ大統領による鉄鋼製品とアルミニウム製品への関税賦課が波紋を広げている。関連製品を米国国内で調達する自動車関連企業は多いが、関税賦課により、需給バランスが崩れるため、調達価格が上昇する可能性も浮上している。2017年から続くNAFTA再交渉に加え、新たな懸念事項となっている。

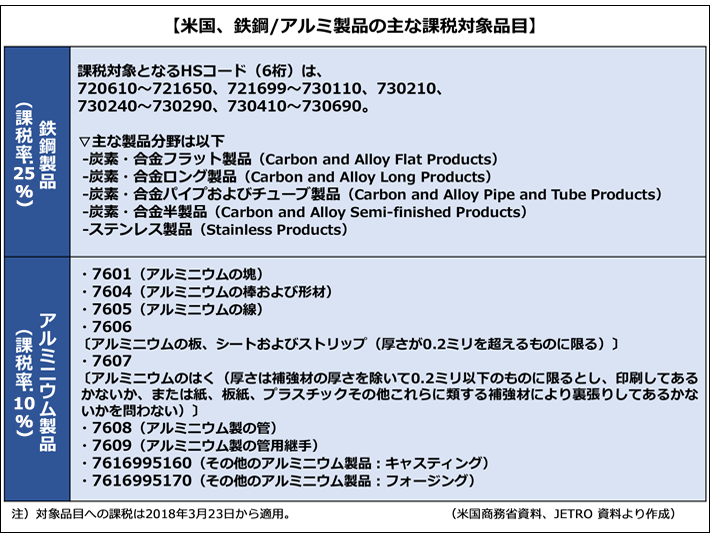

トランプ大統領は2018年3月8日、鉄鋼製品に25%、アルミ製品に10%の関税を課す方針を発表した。1962年通商拡大法232条(国防条項)に基づく措置で、2018年3月23日から関税を賦課。すべての国を対象としたが、米国の安全保障を脅かさない代案を示した国を対象外とする方針を示し、米国通商代表部(USTR)は3月22日に、NAFTA再交渉中にあるカナダとメキシコ以外に、EU、豪州、アルゼンチン、ブラジル、韓国の7ヵ国・地域を暫定的に除外対象(4月末までに最終決定)とした。

除外対象となった国・地域は、関税賦課の対象外となり、価格競争力が高まるとみられるため、豪州などは米国輸出拡大を図る機会とする考えも示している。初期の段階で日本は除外対象国に指定されておらず、3月23日から新たな関税率が適用されることになった。

鉄鋼とアルミ製品に対する関税賦課は、両製品の輸入が米国の安全保障を脅かす恐れがあると結論付けた、米国商務省の調査結果(2018年1月)を受けた措置である。

調査結果によると、鉄鋼製品の2017年の輸入量(調達元)はカナダが最大で、580万トン(全体に占める比率:16.1%)。以下、ブラジル(468万トン、13.0%)、韓国(365万トン、10.2%)、メキシコ(325万トン、9.0%)、ロシア(312万トン、8.7%)が続いた。

一方、アルミニウム製品(2017年1~10月)は、カナダが最大で248万トンとなり、全体に占める比率は43.0%に達した。2位のロシア(10.9%)、3位のアラブ首長国連邦(9.9%)、4位の中国(9.5%)までで全体の70%を超えている。

鉄鋼については、NAFTA再交渉における懸案事項でもある。米国鉄鋼協会(AISI)が2017年6月に、NAFTA再交渉に関する公聴会で、トレーシングリストへの鉄鋼品目の追加を要請。メキシコでは、熱延鋼板の多くを日本や韓国、EUなど域外から調達しており、鉄鋼関連品目がトレーシングリストに追加された場合、サプライチェーン網に多大な影響が出るとみられている。

域内原産地比率の引き上げ(62.5%→85%、うち米国比率50%超)を要求する米国と、カナダ/メキシコ側の攻防は続いており、自動車産業界を取り巻く環境は不確定要素が増えてきている状況にある。

米国、鉄鋼/アルミに対する関税賦課で製品価格上昇が懸念材料に

▽2018年3月に実施したアルミ産業界の関係者へのヒアリングより構成

■アルミ製品への関税賦課

最大の懸案事項としては、今回の関税賦課にアルミの地金であるHSコード(7601、アルミの塊)が入ったことだ。主要アルミ製品の輸入額をみると、HSコード7601は全体の6割を超える。アルミ製品の原材料となるため、業界に与えるインパクトは極めて大きい。

ただ輸入比率(HSコード7601)で5割を超えるカナダが暫定的に除外されたため、ある程度は価格上昇リスクが軽減されたともみている。トランプ大統領は二国間による個別交渉により、対象国から除外するとの見解も示しているが、主要輸入元のロシアや中国が外れる可能性は低く、アルミの価格上昇は免れないだろう。

世界的なアルミメーカーの米国Alcoaは、中東のアルミ製錬所に出資するなどし、同地域からの米国への輸入量は多い。2018年11月に中間選挙を控えていることもあり、米国議会とも関係が深いAlcoaの事業が不利益を被る政策を打つとは考えづらい。今後、いくつかの抜け道や打開策を打ってくると考えるのが妥当だ。

今回の関税賦課は、米国の安全保障を脅かす恐れがあるという1962年通商拡大法232条に基づく措置である。安全保障という側面から言えば、米国と軍事面で同盟関係にある国は比較的容易に除外対象措置が受けられるとも考えている。

トランプ大統領は、どこまでアルミ産業界の現状を把握しているか、という疑問もある。アルミについては、既に世界中で生産体制の棲み分けができている。米国の技術レベルが高い、低いという話ではなく、生産の効率性が重視されてきた素材である。米国で生産できない(していない)安価なアルミ(ローエンド)や、ハイテン材など高付加価値製品(ハイエンド)など、多くを輸入に依存している状況だ。

米国で、全てを賄うという方法もあるのだろうが、国際産業競争力から言えば、合理的ではない。最終的に最も不利益を被るのは、実は米国の消費者ではないかとみている。輸入関税賦課により原材料価格が上昇し、消費者に価格転嫁されるためだ。

■日系自動車産業界の対応

米国では、多くの自動車メーカーがハイテン材など特殊なアルミ製品以外は、米国調達を基本としている。米国調達そのものに大きな影響はないが、問題は米国に流通するアルミや鉄鋼価格が上昇することだ。価格が上昇すれば、自動車メーカー側が上昇分を吸収するか、サプライヤーにコスト削減を迫るか、最終製品に転嫁するか、しなければ経営が成り立たない。

自動車メーカーは様々な選択肢が考えられる一方、サプライヤー側はコスト削減を迫られた場合、その対応は難しい。原材料価格が上昇した分を、どこで吸収できるか、考える必要がある。

自動車業界の関係者と話をしていると、様々な策を検討しているようだ。実際に実現可能かどうかは不明だが、暫定的に除外対象国となっているメキシコに輸入した後、米国に入れる方法や、輸入前の段階で加工などによりHSコードの番号を変更する案などが出ている。

更に、米国製の製品単価上昇が免れないのであれば、自動車そのものの輸入比率を高める方法まで検討されている。米国の乗用車輸入関税はWTOのMFN(最恵国)税率で2.5%のため、日本やASEAN諸国で生産し、輸入する方が製品コストを抑えられるからだという。

日系自動車産業界は米国との貿易摩擦から現地生産に切り替えてきたが、今回は米国側が賦課した鉄鋼やアルミ製品に対する関税により製造コストが上昇する。その結果、輸入比率を高めるしか方法がなかったという主張が出てくる可能性さえある。

日系自動車産業界では、トランプ大統領による今回の関税賦課に関しては何らかの対策を打つことになるだろう。

北米3ヵ国によるNAFTA再交渉の概要

▽概要

2017年8月、NAFTA(北米自由貿易協定)に加盟する米国、カナダ、メキシコの3ヵ国は、協定内容を見直すための再交渉を開始した。NAFTA再交渉は当初、2017年内の妥結を目指していた。2017年1月、米国大統領に就任した共和党トランプ氏が、NAFTA再交渉を公約に掲げ当選。カナダとメキシコ側に協定内容の見直しを求めて再交渉が開始された形である。

自動車産業界にとっては、域内で免除されている関税や原産地規則の改定に注目が集まっている。メキシコ側は米国の関税賦課/引き上げについては交渉しない意向を示している。一方、原産地規則の見直しは、メキシコ側に利益があると考えられる産業もあるため再交渉の実施を否定していない。

自動車メーカーやサプライヤーはNAFTAの原産地規則をベースに北米でのサプライチェーン網を構築しているため、再交渉の結果次第では調達/生産体制の見直しが不可避となる企業が出ることも予想されている。

▽交渉状況

2017年8月、初会合は米国Washington, D.C.で実施。2017年は初会合後、9月にメキシコ(第2回会合)とカナダ(第3回会合)、10月に米国(第4回会合)、11月にメキシコ(第5回会合)で実施。2018年に入り、1月にカナダ(第6回会合)、2月にメキシコ(第7回会合)を実施。自動車産業関連では、第3回会合まで具体的な内容が示されていなかった。第4回会合で、米国が原産地規則の強化を主張し、カナダとメキシコ側の合意が取れず、2018年3月時点でも解決していない状況。

米国側は、域内原産地比率を従来の62.5%から85%に引き上げた上で、米国比率を50%超とする案を提示。2018年1月、第6回会合でカナダは、自動車の原産地比率の積算に研究開発費や販売促進費などを加える案などを提案したとみられるが、米国側は、これを受け入れない姿勢を示した。

▽再交渉の焦点

NAFTA再交渉の焦点としては、トレーシング対象品目の取り扱い方にある。既存の原則では、トレーシング対象リストにない品目は、域外産であっても純費用に含むことが可能となっているためだ。

仮に再交渉でトレーシング対象リストの品目が追加された場合、製造品目によっては域内原産比率基準(62.5%)を下回る可能性もある。域内無税を前提にサプライチェーン網を構築してきた自動車関連企業は生産体制の見直しを迫られることになる。

原産地規則におけるトレーシングリストの適用には、メリットとデメリットの両面がある。

メリットとしては、トレーシング対象外となる原材料を柔軟に域外から調達可能なことが挙げられる。鋼材や樹脂などの素材、ボトルやナットなどの汎用部品は対象外となる。

デメリットとしては、サプライチェーンの中でトレーシング対象品目が輸入調達されている場合、最終工程(完成車など)まで調達費用(非原産材料価額)を計上する必要があることなどがある。

中間製品が原産品となった場合でも、調達した部品の製造過程でトレーシング対象品目が含まれていた場合、どの時点でも調達費用に計上しなければならない。製造過程で、原材料等を最初に輸入した段階まで遡りトレーシング対象品目が含まれているかを確認する必要があるため、管理が複雑化する。

2017年6月、米国鉄鋼協会(AISI)は、NAFTA再交渉に関する米国での公聴会で、トレーシングリストに鉄鋼品目の追加を求めた。

メキシコでは、熱延鋼板の多くを日本や韓国、EUなど域外から調達しており、鉄鋼関連品目がトレーシングリストに追加された場合、サプライチェーン網に多大な影響が出るとみられる。熱延鋼板はサスペンションフレームや骨格部品などに用いられている。

2017年現在、メキシコでは冷延鋼板や亜鉛メッキ鋼板の国内生産が進んでいる。ただ、原料の熱延鋼板をNAFTA域外から輸入していれば非原産材料価額に上乗せする必要が出てくる。鋼材利用の多い自動車産業にとっては、非原産材料価額が大幅に増加し、域内原産比率を引き下げる要因になる恐れがある。

トレーシング制度が廃止された場合、製造工程で中間製品が原産品となるロールアップの適用などが検討される可能性もある。ただトレーシング対象品目以外の材料を域外から調達している場合、原産地比率が低下する可能性もある。

米国側が提案するサンセット条項の導入についても、カナダとメキシコは否定的な見方である。サンセット条項は、3ヵ国が5年ごとに更新(見直し)を行わない場合、NAFTAが自動的に失効する仕組み。カナダとメキシコは代替案として、定期的なレビューの実施を提案している。

北米3ヵ国、NAFTAにおける原産地規則

NAFTAでは、域内で関税免除となる条件として原産地規則を設定。自動車/自動車部品に対する域内原産比率(RVC=Regional Value Content)は、62.5%(完成車)/60.0%(自動車部品)が基準となる。「トレーシング」ルールを適用している。

算出方法の計算式は以下。非原産材料価額は、トレーシングリスト対象品目に限り算入する必要がある。

RVCが62.5%を超えた場合、原産地規則を満たしていると判断され、域内での関税が免除となる。

RVCが62.5%を超えた場合、原産地規則を満たしていると判断され、域内での関税が免除となる。

非原産材料価額に計上する費用は、トレーシング対象リストの品目に限定。トレーシング対象リストにない品目は、域外産であっても純費用に含まれる。RVCを高めるためには、トレーシング対象品目を可能な限りNAFTA域内で生産する必要がある。

一方、非原産材料価額は、中間製品で原材料となった場合でも、最初に輸入した段階まで遡り費用を計上する必要がある。最終工程まで非原産材料価額を考慮する必要があり、費用管理が複雑化するという側面もある。

一般的にFTAで用いられる、加工後の中間製品価格を100%原産材料価格として算出できるロールアップ方式を適用していないのが特徴である。

トレーシング制度は、エンジンや電動モーターなど高付加価値製品を対象品目としている。ボルトやナットを含む多くの汎用品を除外するなど、域内付加価値比率の確保が前提となっている。

RVCの特例措置としては、以下の条件に該当する場合、RVCの要件を、最初の試作品を生産した日から5年間は50%としている。

(a-1)自動車アセンブラーがいずれの締約国の域内においても過去に生産したことのない種類、ブランドあるいは大きさおよびフレームに属す自動車。

(a-2)自動車を組み立てる工場が新しい建屋。

(a-3)実質的に、自動車の組み立てに使用される全ての新しい機械が工場に存在する。

(b)改装を施した後の工場で、自動車の最初の試作品が生産された日から2年間は50%とする。ただし自動車アセンブラーが改装前の工場で生産したものと異なる種類、ブランドあるいは大きさ、およびフレームに属す自動車である場合のみ。

【補足資料】 NAFTA、トレーシング対象品目リスト(Annex 403.1)

<FOURIN世界自動車調査月報(FOURIN社 転載許諾済み)>